【収益事業】物品販売業とは!? フローチャートで徹底解説!!

チャリティーバザーで物を売ったり、社会福祉施設の利用者に日用品を売ったり、はたまた自分で作った農作物を売ったりetc、と物を売ってお金をもらうという行為が物品の販売であることは間違いありませんが、このような行為すべてに対して収益事業として課税がされるのでしょうか?

今回は物品販売業について解説いたします。

収益事業の総論としてまとめたものがありますので、よかったらこちらの記事(収益事業課税とは!?押さえておきたい公益法人税務の基本知識)も参考にしてみてください。

目次

物品販売業とは

物品販売業は、法人税法施行令第5条1項1号において以下のとおり規定されています。

一 物品販売業(動植物その他通常物品といわないものの販売業を含むものとし、国立研究開発法人農業・食品産業技術総合研究機構が国立研究開発法人農業・食品産業技術総合研究機構法(平成十一年法律第百九十二号)第十四条第一項第四号(業務の範囲)に掲げる業務として行うものを除く。)

法人税法施行令第5条1項1号

施行令はすごくシンプルで抽象すぎてよくわかりませんが、法人税法基本通達にはもう少し詳しく以下のとおり書かれています。

(物品販売業の範囲)

15-1-9 令第5条第1項第1号《物品販売業》の物品販売業には、公益法人等が自己の栽培、採取、捕獲、飼育、繁殖、養殖その他これらに類する行為(以下15-1-22において「栽培等」という。)により取得した農産物等(農産物、畜産物、林産物又は水産物をいう。以下15-1-27までにおいて同じ。)をそのまま又は加工を加えた上で直接不特定又は多数の者に販売する行為が含まれるが、当該農産物等(出荷のために最小限必要とされる簡易な加工を加えたものを含む。)を特定の集荷業者等に売り渡すだけの行為は、これに該当しない。(昭56年直法2-16「七」、平24年課法2-17「六」により改正)(注)

1 同号括弧書の「通常物品といわないもの」には、動植物のほか、郵便切手、収入印紙、物品引換券等が含まれるが、有価証券及び手形はこれに含まれない。2 公益法人等が一定の時期又は一定の条件の下に販売する目的で特定の物品を取得し、これを保有するいわゆる備蓄事業等に係る業務は、物品販売業に含まれる。

3 公益法人等がその会員等に対して有償で物品の頒布を行っている場合であっても、当該物品の頒布が当該物品の用途、頒布価額等からみて専ら会員等からその事業規模等に応じて会費を徴収する手段として行われているものであると認められるときは、当該物品の頒布は、物品販売業に該当しない。

法人税基本通達15-1-9

以上のとおり、法人税法施行令5条1項1号における物品販売業とは、物品の引き渡しとこれに対応する対価があるものが該当します。さらに物品には「通常物品といわない」ような以下のものが含まれると、上記の法人税法基本通達15-1-9で記載されています。

- 動植物

- 郵便切手

- 収入印紙

- 物品引換券等

ただし同通達では、有価証券及び手形は物品には含まれないと記載されています。これは物品販売業における物品は、物の使用価値を有するものが対象であって、交換価値のみを有するものは対象にならないと考えられているからです。

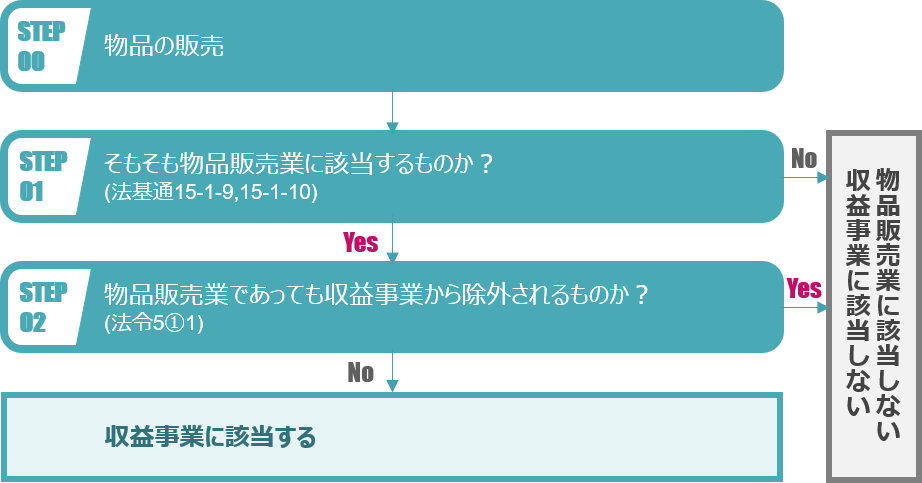

判定フローチャート

収益益事業としての物品販売業に該当するかどうかの判定フローチャートは図の通りです。以降で詳しくみていきます。

Step1: そもそも物品販売業に該当するものか?

物品の販売であっても、内容によっては物品販売業に含まれないとされているものがあります。販売の相手先が誰かによっても物品販売業に該当したりしなかったりしますので、判定には注意が必要です。

他の事業として区別すべき事業

以下のものは、物品販売業ではなくそれぞれの事業として整理すべきと考えられます。

- 原材料を購入して自ら製造等した物品を販売する行為は「製造業(法人税法施行令5号1項6号)」

- 採掘した鉱物を販売する行為は「鉱業(法人税法施行令5号1項21号)」

- 採取した土石を販売する行為は「土石採取業(法人税法施行令5号1項22号)」

農作物等を卸売業として販売する行為

上記の法人税法基本通達15-1-9では、農作物等の販売自体は、原則として物品販売業に該当するとしていますが、例外として「農産物等(出荷のために最小限必要とされる簡易な加工を加えたものを含む。)を特定の集荷業者等に売り渡すだけの行為は、これに該当しない」と記載されています。

したがって販売先が特定の集荷業者等である農作物等の販売、つまり農作物等の卸売りについては、物品販売業に該当しないことになります。一方で集荷業者等を通さず直接一般消費者に販売する行為は、農作物等の小売りとして原則通り物品販売業に該当します。

ちなみに、農作物の卸売業は、農業等に該当すると考えられますが、収益事業の34業種のなかには農業等は含まれていないため、課税されることはありません。

ただしカッコ書に「出荷のために最小限必要とされる簡易な加工を加えたものを含む」と記載されているとおり、加工の範囲が軽微といえないような場合は、農業等ではなく「製造業」として収益事業の判定をすべきと考えられますので注意が必要です。

会員に対する物品の販売で、会費の見合いとして対価が設定されている場合

会員制度を設けている法人において、会員等に対して物品の販売を行うような場合において、その物品の販売が、物品の用途や販売価額等からみて、その事業規模等に応じて会費を徴収する手段であると認められるときは、当該物品の販売は物品販売業に該当しません(法人税法基本通達15-1-9(注3))。

宗教法人におけるお守り、お札、おみくじ等の販売

宗教法人が行うお守り・お札・おみくじ等の販売は、物品の販売であることに代わりはありませんが、その実態は喜捨金としての性格を有しているのが一般的です。

このような物品の販売は、法人税法基本通達15-1-10(1)では、販売価格と仕入原価との関係性に着目し、通常の物品販売における利益と比較して、実質的に喜捨金と認められる場合には、物品販売業に該当しないとされています(法人税法基本通達15-1-10(10))。そのようなものは、お布施やお賽銭と同じようなものとして寄付収入扱いとされています。

しかし、一般の物品販売業者でも販売できるようなものを販売しており、かつ、概ね市場価格と同額で販売しているような場合には、宗教活動の一環として行うものであっても、物品販売業に該当します(同通達)。具体的には以下のものが考えられます。

- 絵はがき

- 御朱印帳

- カレンダー

- 線香

- ろうそく

- 生花

学校法人等における教科書、参考書、問題集等の販売

学校法人等が、学生や生徒に対して授業で使用する教科書、参考書、問題集等を販売する行為は、教育事業の一環として行われるものであるため、物品販売業に該当しません(法人税法基本通達15-1-10(2))。

ただし以下の物品の販売は、仮に学校指定のもので授業で使うものであっても物品販売業に該当しますので、注意が必要です(法人税法基本通達15-1-10(3)(4))。

- 教科書等以外の出版物の販売

- ノート

- 筆記具などの文房具

- 布地・糸・編糸などの裁縫具

- 食料品等の材料

- ミシンなどの編物機械

- 厨房用品等

- 制服

- 制帽

学校法人等が行うバザー

学校法人等が行うバザーで年1、2回開催される程度のものは、物品販売業に該当しません(法人税法基本通達15-1-10(5))。ただし技芸教授業を実施している学校法人等が行うバザーについては技芸教授業の付随行為として課税される可能性があるため注意が必要です同通達、法人税法基本通達15-1-6(2))。

Step2: 物品販売業であっても収益事業から除外されるものか?

次のものは、物品販売業に該当しますが、収益事業からは除外されています。

- 公益法人等が行う児童福祉施設の児童の給食用の輸入脱脂粉乳の販売業

- 小規模企業等設備導入資金助成法の設備貸与事業として行われる設備の販売業

おわりに

いかがでしたでしょうか。物品の販売は、比較的取り組みやすい事業かと思いますが、物品販売業として収益事業に該当する可能性もあるため、事業をはじめる前の検討が重要です。