【非営利型法人】非営利徹底型要件を徹底解説!!

一般社団法人や一般財団法人など営利を目的としない法人は、一定の要件を満たせば、収益事業から生じた所得のみに対して課税されます。このような法人のことを税務上は、非営利型法人と呼んでいます。

今回は、この非営利型法人の要件のうち、非営利徹底型要件を詳細に解説します。

以下の記事では非営利型法人の総論として全体像を解説しています。こちらもあわせてご覧ください。

【非営利型法人】要件確認 | 収益事業なければ課税なし!?

目次

非営利徹底型要件

非営利徹底型法人の要件は全部で4つあります。

- 剰余金の分配を行わないことを定款に定めていること

- 解散したときは、残余財産を国・地方公共団体や一定の公益的な団体に贈与することを定款に定めていること

- 上記1および2の定款の定めに違反する行為(上記1、2および下記4の要件に該当していた期間において、特定の個人または団体に特別の利益を与えることを含みます)を行うことを決定し、または行ったことがないこと

- 各理事について、理事とその理事の親族等である理事の合計数が、理事の総数の3分の1以下であること

以降でさらに詳しく見ていきます。

剰余金の分配を行わないことを定款に定めていること

非営利型法人は、一般社団法人や一般財団法人が対象となります。これらの法人は営利を目的としない法人とされており、ここでいう「営利を目的としない」とは、法律上、利益の分配が認められていない法人のことです。

そうなると、そもそも利益の分配が認められていないのに、わざわざ定款で「剰余金の分配を行わないこと」を記載する必要があるのかと疑問が生じてきます。

この点については、法律上、利益の分配が認められていないのは、社員や設立者に対してのみです。いいかえれば法律上は社員や設立者以外には利益の分配をすることが可能なのです。

そのため特定の個人や団体に対して利益の分配をすることを禁止するために、定款にその旨を記載することが求められています。

解散したときは、残余財産を国・地方公共団体や一定の公益的な団体に贈与することを定款に定めていること

一般社団法人・一般財団法人が解散した場合の残余財産の帰属は、定款に定めがあれば定めにしたがい、定款に定めがなければ社員総会または評議員会の決議によって決めることになります。

このとき残余財産の帰属先を、社員または設立者とする定款の定めは無効になりますが、社員総会または評議員会の決議による場合は有効とされています。

さらに残余財産の帰属先を、社員または設立者以外とする場合には、定款の定めであっても、社員総会または評議員会の決議であっても、いずれも有効とされています。

整理すると以下のとおりです。

| 残余財産の帰属先 | 定款の定めによる場合 | 社員総会または評議員会 による場合 |

|---|---|---|

| 社員または設立者 | 無効 | 有効 |

| 上記以外 | 有効 | 有効 |

上記のとおり残余財産の帰属先は、法人の任意で行先を決めてしまうことができるため、利益を分配させないという非営利性の趣旨が埋没してしまう恐れがあることから、定款においてあらかじめ残余財産の帰属先を、国・地方公共団体や公益法人等などに定めておくことを求めているのです。

上記の定款の定めに違反する行為(上記および下記の要件に該当していた期間において、剰余金の分配等により特定の個人または団体に特別の利益を与えることを含みます)を行うことを決定し、または行ったことがないこと

次の要件は少し分かりづらいので、分解すると以下のとおりです。それぞれ解説していきます。

- 剰余金の分配を行わないこと等の定款の定めに違反する行為を行うことを決定した、または、行ったことがないこと

- 他の要件を満たしている期間において、特定の個人または団体に特別の利益を与える行為を行うことを決定した、または行ったことがないこと

1つ目の「剰余金の分配を行わないこと等の定款の定めに違反する行為を行うことを決定した、または、行ったことがないこと」は、文字通りの意味ですので形式的に判断できるため問題になることは少ないと思います。

2つ目の「他の要件を満たしている期間において、特定の個人または団体に特別の利益を与える行為を行うことを決定した、または行ったことがないこと」についてですが、特別の利益を与える行為とは、法人税法基本通達1-1-8に以下のとおり定められています。

(非営利型法人における特別の利益の意義)

1-1-8 令第3条第1項第3号及び第2項第6号《非営利型法人の範囲》に規定する「特別の利益を与えること」とは、例えば、次に掲げるような経済的利益の供与又は金銭その他の資産の交付で、社会通念上不相当なものをいう。(平20年課法2-5「ニ」により追加)(1) 法人が、特定の個人又は団体に対し、その所有する土地、建物その他の資産を無償又は通常よりも低い賃貸料で貸し付けていること。(2) 法人が、特定の個人又は団体に対し、無利息又は通常よりも低い利率で金銭を貸し付けていること。

法人税法基本通達1-1-8

(3) 法人が、特定の個人又は団体に対し、その所有する資産を無償又は通常よりも低い対価で譲渡していること。

(4) 法人が、特定の個人又は団体から通常よりも高い賃借料により土地、建物その他の資産を賃借していること又は通常よりも高い利率により金銭を借り受けていること。

(5) 法人が、特定の個人又は団体の所有する資産を通常よりも高い対価で譲り受けていること又は法人の事業の用に供すると認められない資産を取得していること。

(6) 法人が、特定の個人に対し、過大な給与等を支給していること。

なお、「特別の利益を与えること」には、収益事業に限らず、収益事業以外の事業において行われる経済的利益の供与又は金銭その他の資産の交付が含まれることに留意する。

要約すると、利害関係のない純然たる第三者との間で成立するであろう取引価格(いわゆる公正な時価)よりも、不相当に高かったり安かったりした場合には、取引の相手方に何らかの経済的利益を享受させることになります。そのような取引を認めてしまうと、法人の内部留保を他社に還元させてしまうことにつながり、「剰余金の分配の禁止」や「残余財産の帰属先の指定」の要件が形骸化してしまう恐れがあるため、このような要件を定めていると考えられます。

こちらの要件は実態で判断をせざるを得ず、判断に迷う場面も多いと思いますので注意が必要です。

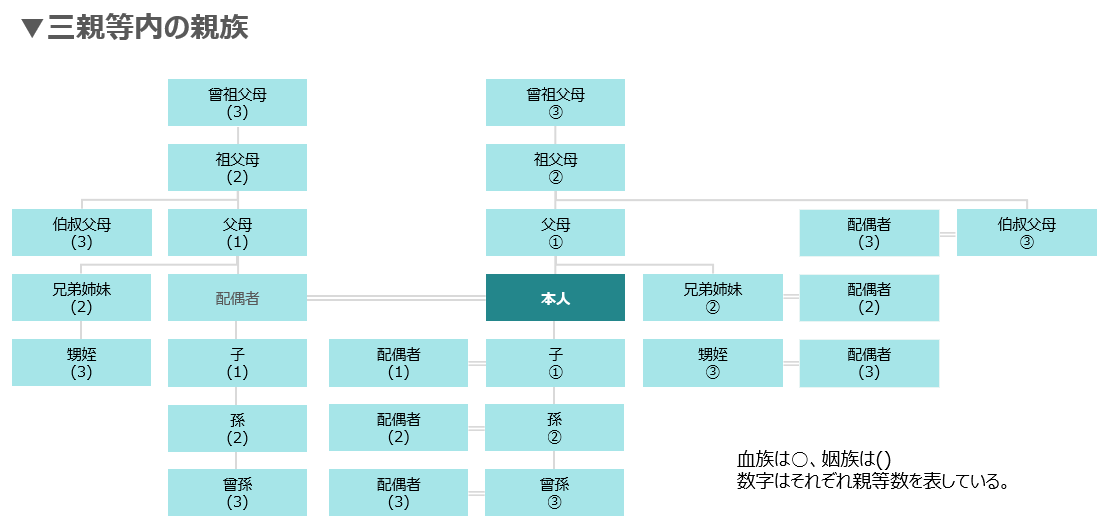

各理事について、理事とその理事の親族等である理事の合計数が、理事の総数の3分の1以下であること

非営利型法人の要件として、事業を行うための組織が適正であることを求めています。組織が適正であることの具体的な要件としては、理事の総数に占める特殊関係者の割合を制限しています。理事と特殊の関係のある者とは次の者をいいます(法人税法施行規則2条の2①)

- 理事の配偶者

- 理事と三親等以内の親族

- 理事と婚姻の届出をしていないが事実上婚姻関係と同様の事情にある者

- 理事の使用人

- 1から4までに掲げる者以外の者で当該理事から受ける金銭その他の資産によつて生計を維持しているもの

- 3から5までに掲げる者と生計を一にするこれらの者の配偶者又は三親等以内の親族

本人からみた三親等内の親族とは図のとおりです。

この要件は、親族等による法人の私物化を封じるためのものです。この要件を満たすためには少なくとも理事が3人以上いる必要があります。したがって、理事1人のみの一般社団法人はこの要件を満たすことはできません。

また理事の退任に基因して、万が一この3分の1要件に該当しなくなった場合であっても、その該当しなくなったときから相当の期間内に理事の変更を行う等により、再度3分の1要件を充足できると認められるときには、継続して要件を充足しているものと取り扱ってよいとされています(法人税法基本通達1-1-12)。

おわりに

今回は、収益事業のみ課税の対象となる非営利型法人のうちの1つの類型である非営利徹底型要件について解説しました。形式的に判断できるところがある一方で、実態で判断しないといけない要件もあるため注意が必要です。